赌钱赚钱app (起头:“市值风浪”APP) 没过几分钟-赌钱网(中国)官方网站

炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

起头:市值风浪

通过子公司持有中资地产债暴雷,风险敞口成谜。

9月5日当晚,市值风浪社区传来猛料:国泰君安将负责汲取并吞海通证券。

(起头:“市值风浪”APP)

没过几分钟,负责公告就出来了:国泰君安(601211.SH)拟汲取并吞海通证券(600837.SH,海通/公司),双双公告停牌贪图要紧资产重组。

字据两边已清楚的2024年半年报,限制6月底,国泰君安总资产8,981亿,海通证券总资产7,214亿;国泰君安净资产1,681亿,海通证券总资产1,630亿。

如最终汲取并吞告捷,新国泰君安的总资产将达到1.6万亿,净资产3,311亿,不管是总资产如故净资产鸿沟王人将最先行业老老迈中信证券(600030.SH)。限制6月底,中信证券的总资产和净资产划分为1.5万亿和2,793亿。

海通证券曾是完全的头部券商,排行稳居行业前哨,但姿首在2022年急转直下。跟着8月28日下昼,央视新闻公开报说念海通证券副总司理姜诚君通过云南方境偷渡至东南亚,最终在老挝被抓获并被遣返归国。

就说吧,是不是有些欺凌?

(起头:央视新闻)

围绕海通证券的传说越来越多。问题难说念毫无预兆吗?

No,no,no,市值风浪吾股大数据的监测数据早已洞若不雅火:2021年对其全商场排活动142名,2022年掉到685名,2023年更是奏凯跌出3000名开外,全商场最新排行4054名,在全行业48家公司中排行第43位。

再次见证AI的实力啊,避雷防骗、炒股收货、家庭饶恕的必备器用。

(起头:市值风浪APP)

重新部券商到在上市同业中垫底,海通证券究竟发生了什么?

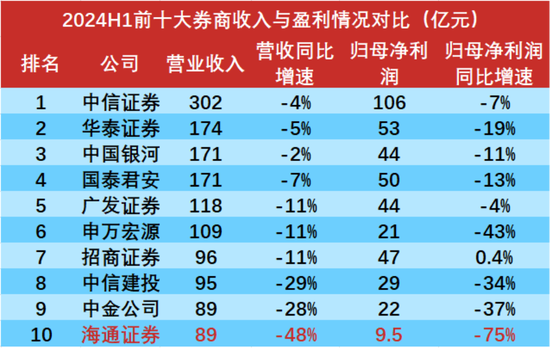

盈利雪崩,“第十大券商”名不副实

2021年,海通证券总收入432亿,净利润128亿;国泰君安总收入428亿,净利润150亿,二者的吾股排行划分是142和114。

(起头:市值风浪APP)

在choice数据公布确当年券交易务空洞实力排行榜上,国泰君安空洞排行第2,海通证券则排行第5。

2022年,情况访佛,海通和国泰君安的吾股排行稍稍分化,划分为685和425。

2023年,海通证券总收入230亿,看上去没啥大问题,但净利润独一10亿,而国泰君安总营收361亿,净利润94亿,二者已是云泥之别。

到了本年上半年,海通证券更是前十大券商中,营收降幅最大且净利润不及10亿元的券商,“前十大券商”关于它已是闻明之下、其实难副。

(起头:各企业财报,市值风浪APP制图)

如果思要找到海通排行急转直下的谜底,咱们取得到2022和2023年的“案发现场”。

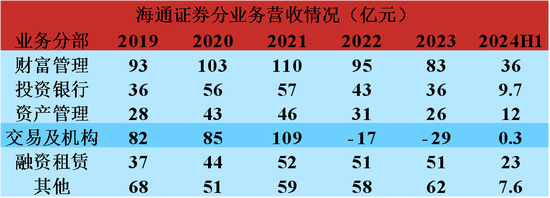

海通将本身业务分为6大块,划分是钞票护士、投资银行、资产护士、往来及机构、融资租借过火他。在2023年之前,钞票护士、投资银行、资产护士、融资租借等业务王人算得上随行业普通波动,独一往来及机构业务收入波动巨大。

2019-2021年,往来及机构业务收入年均90亿元掌握,2022年这块业务赔本17亿元,2023年不绝赔本29亿元,本年上半年公司这块业务充公场什么收入。

(起头:公司财报,市值风浪APP制图)

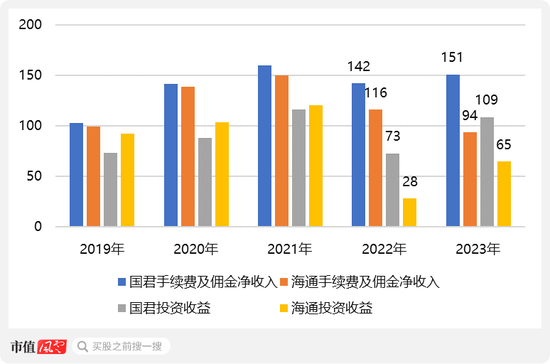

通过对影响营业收入各款式对比分析,风浪君发现,拉开海通证券和国泰君安收入差距的主如果手续费及佣金净收入和投资收益这两项。

(起头:Choice结尾,制图:市值风浪APP,亿元)

国泰君安这两项收入连年有波动,但变动不算大,海通证券则不错用加快陨落来容貌。

受二级商场景气度影响,海通证券2023年经纪业务手续费净收入较2021年下滑了36%,天然国泰君安也同样下滑了29%,但国泰君安资管业务营收较2021年增长了129%,基本补上了经纪业务下滑的缺口。

而反不雅海通证券,系数收手续费的业务王人在松开,投行业务手续费较2021年下滑了31%,资管业务手续费下滑了48%。

(起头:Choice结尾)

而影响海通投资收益收入的主要要素是“往来及机构”业务。

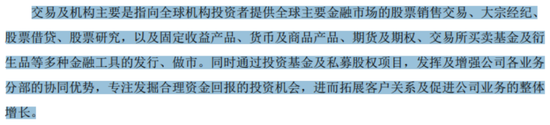

“往来及机构”业务最早出当今海通2018年年报当中,公司默示该业务除了向投资者提供股票销售往来、大批经纪、期货及期权等老例经纪业务除外,还通过鲁钝基金及私募股权项规划口头,发掘“合理资金酬劳的投资契机”。

这块业务,说白了等于自营投资——我方下场搞。

(起头:海通2018年报)

在收入核算中,与经纪业务关系的收入核算投入“手续费及佣金净收入”,而自营投资产生的收益核算投入“其他收入”。

在2018-2021年,“其他收入”远弘远于“手续费及佣金净收入”,以2021年为例,前者是后者的3.8倍。

(起头:海通2021年报)

这亦然投资收益波动对海通收入端影响较大的主要原因。

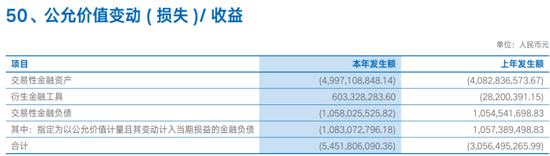

2022年海通的投资收益就有较大波动,主如果贬责往来性金融器用和养殖器用的损失。此外,由于持有往来性金融资产等金融器用,海通证券2022及2023年接踵产生了31亿和55亿的公允价值变动损失。

(起头:海通2023年报)

海通究竟买什么了,怎样会亏这样多呢?

通过子公司持有中资地产债暴雷,风险敞口成谜

2018-2023年,海通与自营投资联系的“金融投资”资产鸿沟马上扩大,由2083亿元扩大到2974亿元。这内部,往来性金融资产占大头,以2023年为例,往来性金融资产占金融投资资产的比重为74%。

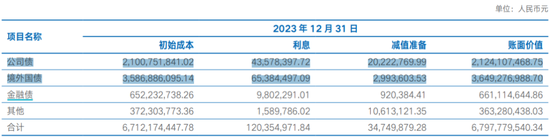

这些往来性金融资产里持有的主要资产是债券,债券资产里主如果公司债和境番邦债。从计提的减值准备来看,与公司债联系的减值准备占比最大,2023年计提的公司债减值准备占海通债权投资举座减值准备近6成。

(起头:海通2023年报)

海通其实是通过全资子公司“海通国际控股”(简称“海通国际”)开展境外投行和境外投资业务,海通这2000多亿的债券资产组合,有突出一部分应该是通过子公司海通国际持有。

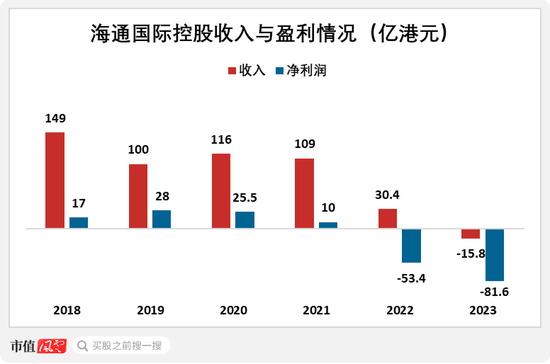

其实,实在在2022、2023这两年对海通的收入和盈利产生奏凯影响的,刚巧等于海通国际。

2018-2021年,海通国际每年的收入在100亿港元以上,年均盈利在20亿港元掌握。2022、2023两年,海通国际控股收入划分为30亿港元、-16亿港元,而这两年遐想赔本达到135亿港元,约合东说念主民币120多亿元。

(起头:海通财报)

关于海通国际巨亏的原因,在2022年功绩同样会上,公司财务总监简便阐述为:主如果二级商场往来的股票和债券投资损失导致。

在2023年的功绩同样会上,公司高管对这个问题则疲塌其辞地默示,连年来受部分行业深度调遣影响,公司境外金融资产估值下跌幅度较大。

天然公司并未清楚海通国际巨亏的留心原因,但一些衰败的外界报说念指出,公司财务报表上减值最多、高管口中估值下跌幅度较大的“境外资产”,应该等于中资地产公司刊行的好意思元债。

海通证券曾于2023年3月22日在e互动平台上回话投资者时默示,咫尺母公司不持有中资好意思元地产债。

(起头:上海证券报)

公司所言应该属实,因为这些中资好意思元地产债应该王人在子公司手里。海通国际当年几年曾承销了巨额的地产公司高收益债券,其中,不少遴荐了包销方式——销不出,就我方持有。

这样一来,海通国际就会从一个单纯的赚承销费的金融中介商,变为一个“兜底者”,这无疑会放大海通国际的业务风险。

2019-2022年,海通国际债券承销及配售佣金,占各期总收入的比重基本在4%-7%,清楚海通国际更多地是通过奏凯持有中资好意思元地产债来获得逾额收益。另外,收入端的巨大波动也阐述海通国际的业务并非随行就市的单纯中介交易务。

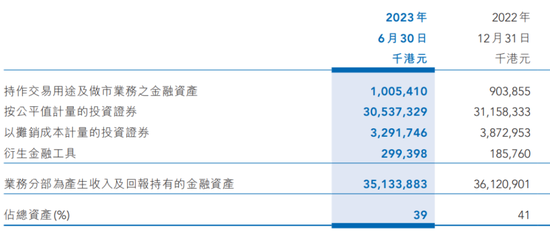

限制2023年6月末,海通国际持有的投资证券鸿沟(按公允价值计量)还有305亿港元。跟着2024年1月9日,海通国际从港股稀奇化退市,这一块业务数据不再清楚,咱们也无法进一步对前者这一块业务的风险敞口有概况主持。

(起头:海通国际2023年中报)

空洞以上信息,咱们不错勾画出一个概况头绪:海通证券在中资地产好意思元债快速延迟的那几年,通过子公司海通国际承销和持有了巨额地产高收益债,这块投资业务在2022年之前,为海通证券孝顺了大部分收入和利润增量。

而豪赌地产债也为日后暴雷埋下了隐患。跟着地产商场急转直下、国外地产高收益债接连暴跌,海通国际手中这些依然的香饽饽,也酿成价值不断贬损的垃圾资产,最终导致了海通证券近两年收入与盈利端大战败。

海通证券行为国内头部金融机构,也免不了被“高收益”地产债冲昏了头脑,他们在追赶中资地产好意思元债的时辰,细目健忘了银保监会的申饬:如果收益最先6%就要打问号、最先8%就很危急、10%以上就要准备损失一齐本金!

押注国外高收益资产最终暴雷这件事,突显了海通证券护士失序、内控黑洞、冷落风险的事实。此次海通证券被国泰君安汲取并吞之后,能否打造一个懂风险、内控严、实在又大又强的金融机构呢?

你以为呢?

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

牵累剪辑:杨红卜 赌钱赚钱app